当サイトはアフィリエイト広告を使用しております。

記事の中では、そもそもNISA(少額投資非課税制度)とは何か、ロボアドバイザーで利NISAを利用するメリット・デメリットを踏まえた上で、NISAを利用できるロボアドバイザーを紹介します!

こんにちは、投資運用歴15年のライトニング( @lightningshift9)です。

いくつかの簡単な質問に答えるだけで、自動で資産運用をしてくれる「ロボアドバイザー」。

ロボアドバイザーは、資産運用初心者でも一切の手間をかけることなく、プロ並みの成績も期待できることから話題になっています。

そんなお手軽なロボアドバイザーで、税制メリットがあるNISA(少額投資非課税制度)が受けられれば、なお資産運用初心者にはありがたいですよね。

本記事では、NISAを利用できるおすすめのロボアドバイザーについて紹介します。

記事の中では、そもそもNISAとは何か、ロボアドバイザーでNISAを利用するメリット・デメリットまで徹底解説!

ぜひこの記事で、お手軽投資「ロボアドバイザー」+お得な制度「NISA」のコラボの魅力に触れてみてください!

ロボアドバイザー、さらにAIを活用した投資(AI投資)の比較については、以下の記事「AI投資のおすすめランキング3選【徹底比較】」でも解説していますので参考にしてください。

Contents

NISA制度について

そもそもNISA制度とはどのようなのか、概要、メリット・デメリットなどを見ていきましょう。

①NISAの概要

NISAは2014年に国がスタートした制度であり、一言で言えば、株式・投資信託の利益にかかる税金が非課税になるお得な制度です。

<NISAの対象>

| 利用可能者 | 20歳以上(日本国内在住) |

|---|---|

| 非課税対象 | 株式・投資信託から得られる売却益・配当金 |

| 口座 | 1人1口座 |

| 非課税投資枠 | 毎年120万円(非課税投資枠は最大600万円) |

| 非課税期間 | 最長5年間 |

| 投資可能期間 | 2014年~2023年 |

投資対象が株式、投資信託というのは何となくイメージできると思いますが、どのように税金が非課税になるのか各場面ごとに見ていきましょう。

積立を行っていく「つみたてNISA」も別途ありますが、こちらはロボアドバイザーには現状利用できないので、本記事での説明は割愛します。

つみたてNISAに興味がある人は以下の記事も参考ください。

売却益が非課税になる

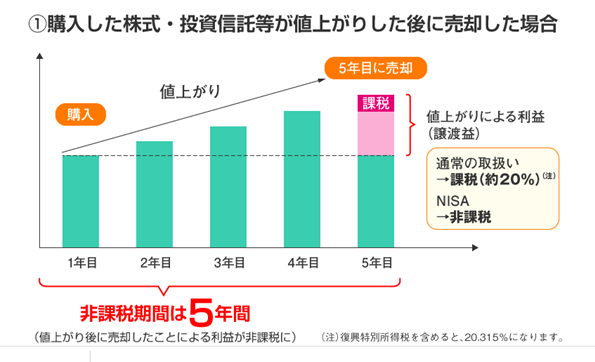

1つ目の非課税となる対象としては、購入した株式・投資信託が値上がりした場合です。

引用:金融庁|NISAの概要

通常、株式・投資信託の売却益には20%の税金(所得税と住民税合計)が課税されます。

NISAを利用すれば、購入から5年以内に売却をすれば、20%の税金が課税されず、売却益をそのまま受け取ることができます。

例)100万円で購入した株が売却時120万円だった場合

通常:売却益20万円に20%の税金が課税 → 実質利益は16万円

NISA:売却時20万円の税金は非課税 → 20万円の利益はそのまま!

配当金が非課税になる

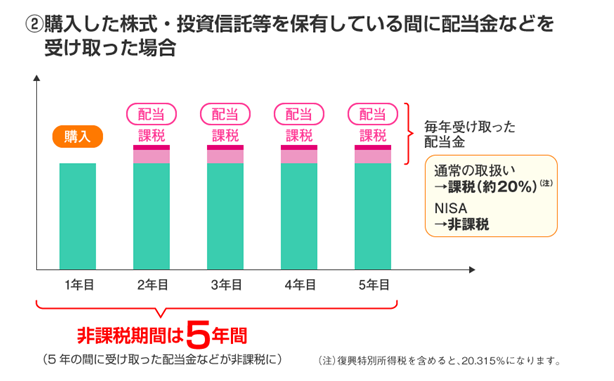

2つ目の非課税となる対象としては、配当金を受け取る場合です。

引用:金融庁|NISAの概要

配当金についても、売却益と同様に受取時に20%の税金(所得税と住民税合計)が課税されます。

NISAを利用すれば、配当金にかかる税金が非課税となりますので、より効率的に資産を増やしていくことができます。

例)5,000円の配当金を受け取る場合

通常:配当金5,000円に20%の税金が課税 → 実質受取は4,000円

NISA:配当金5,000円に20%の税金は非課税 → 5,000円をそのまま受け取り

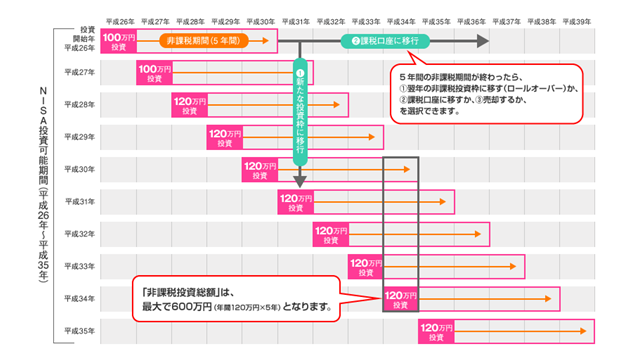

NISAの非課税期間

つみたてNISAは購入から5年間は、売却益・配当金にかかる税金が非課税となります。

引用:金融庁|NISAの概要

現状2023年までNISA制度が継続することが決まっているので、2021年から始めれば毎年120万円×3年=360万円まで投資ができます。

例)三菱商事(株価=2,500円)の株を買う場合

購入単位:2,500円×100株=250,000円なので、

120万円÷25万円=500株を購入することができます。

(株価は変動しないと仮定)

あくまで非課税枠は投資資金に対してであり、非課税になるのは売却益・配当金という点に注意!

なお、非課税期間5年間を超過する手前では、次の3つの選択肢があります。

- 翌年の非課税にロールオーバー(持ち越す)

- 課税口座に移す(売却時・配当金は課税されるようになる)

- 売却

NISAのメリット

ここからはNISAの概要を踏まえたうえで、メリットについて紹介していきます。

20%の税金が非課税になる

5年間の非課税期間終了時にも選択肢がある

①20%の税金が非課税になる

NISAのコンセプトでもあり、最大のメリットは売却益・配当金に本来かかる20%の税金が非課税になることです。

税金が非課税になることにより、資産拡大に弾みがつきます。

もし大きな含み益を持っていれば、売却時の節税メリットは非常に大きなものになりますよ。

②5年間の非課税期間終了時にも選択肢がある

NISAでは購入から5年間は売却益、配当金にかかる税金は非課税です。

5年間の非課税期間が終わる手前では、ロールオーバー(翌年度持ち越し)、課税口座に移す、売却の3つの選択肢があります。

理想は5年間の非課税期間終了前に含み利益が出ており、利益を出せることです。

ただ、含み損を抱えている場合には、ロールオーバーや課税口座に移すことにより、じっくり保有できることはありがたい仕組みです。

NISAのデメリット

税制メリットのあるNISAですが、デメリットもあります。

①NISA口座は1人1口座

NISA口座は1人1口座であり、複数の金融機関で口座を作ることができません。

例えば、楽天口座でNISA口座を開設した場合、他社の証券会社・銀行・金融機関で口座開設はできません。

ただ、1年単位で金融機関の切り替えは可能です。

そのため自分がどの金融機関が使いやすいかなど、最初のスタートが肝心です。

今回のロボアドバイザーの場合も、他の金融機関でNISA口座を開設し、投資をしていると適用ができないので注意してください。

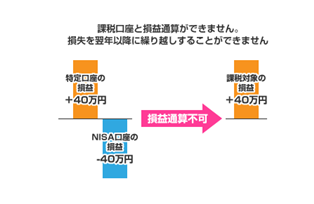

②損益の通算、損失の繰越ができない

通常の株式投資、投資信託などでは、売却時に損失が発生した場合には、以下の2つにより確定申告することで節税(税還付)をすることができます。

- 損失の通算:他の課税口座と損益を合算でき、利益が出ている口座の税金が還付される

- 損失の繰越:損失を翌年に繰り越すことができ、翌年利益が出て課税された場合、税金が還付される

引用:金融庁|NISAの概要

要は、損失を出した場合、本来は税金が緩和されるものが、NISAの損失は全く緩和されないということです。

このデメリットを回避するためには、以下2つの対応策があります。

- 利益を出す

- 損失がある場合、非課税期間終了時に課税口座に移す

NISAを利用できるロボアドバイザー

では、ここからは実際にNISAを利用できるロボアドバイザーについて紹介していきます。

結論から言うと、現状NISAを利用できるのはウェルスナビだけです!

①WealthNavi(ウェルスナビ)

| 手数料 | 1% ※一定以上の預け入れで割引あり |

|---|---|

| 利回り | 平均年利3~11% |

| 最低投資額 | 10万円~ |

| 運営会社 | ウェルスナビ株式会社 |

現状唯一NISAが利用できるロボアドバイザーが「WealthNavi」です。

預かり資産No.1ロボアドバイザー

最初にいくつかの質問を答えるだけで始められる!

スマホアプリがロボアドバイザーでは唯一ある!

WealthNaviは様々な金融機関とも提携しサービス展開しており、AI投資の中でも一番知名度が高く、預かり資産数はNO.1のロボアドバイザーです。

特徴としては、最初にいくつかの質問に答えるだけで、投資家のリスク許容度を判定してくれ、各人の正確にあった投資方針で最適に運用をしてくれることです。

▲6つの質問に答えるだけ!許容リスクによりあなたにピッタリの運用プランが!

また、WealthNaviは独自のアプリもありますので、資産運用状況の確認しやすさは他社サービスよりも頭一つ飛び抜けています。

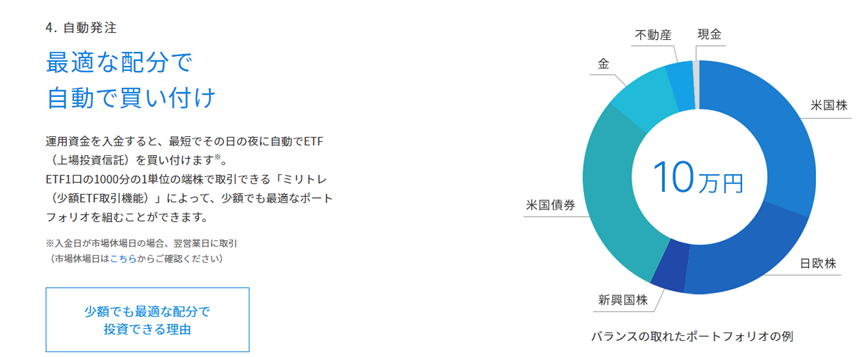

また、資産配分のバランスも自動で組んでくれるので、一度始めてしまえばやることは何もありません!

▲最適バランスを自動で組んでくれ、ほったらかし!

最低投資額は10万円からですが、その後の積立は1万円からできます。

▲自動積立で感情に左右されず放置!

そんなウェルスナビから、NISAを利用できる「おまかせNISA」がリリース。

ウェルスナビの機能はそのままに、税制メリットがあるNISAの組み合わせはもはや最強!

▲NISAが利用できる初のロボアドバイザー

ウェルスナビを利用すれば、資産運用の難しい知識もいりませんし、手間もかかりません!

その上NISAでお得に始められるなんて非常にいい話ですね!

ロボアドバイザーでNISAを利用するメリット

ロボアドバイザーでNISAを利用するメリットを見ていきましょう。

資産運用の超初心者でもNISAが活用できる

ロボアドバイザーは、簡単な質問に答えるだけで資産運用を始めることができます。

そのため次のようなメリットがあります。

- 難しい資産運用の知識は不要

- 管理や手間が一切ない

超初心者の知識が全くない人でもできますし、独自のアルゴリズムによりリターンも期待できます。

このロボアドバイザーのメリットをそのままに、NISAによる非課税メリットまで得られるのは非常に大きいですね。

ロボアドバイザーでNISAを利用するデメリット

逆にロボアドバイザーでNISAを利用するデメリットについても紹介していきます。

①株式投資、投資信託でNISAが利用できない

NISAが利用できるのは、1人1口座(金融機関)までです。

そのためロボアドバイザーでNISAを利用した場合、株式投資や投資信託ではNISAは利用できません。

そのためどちらかと言うと、ロボアドバイザーでのNISA利用は、資産運用の初心者向けと言えます。

②損益の通算・損失の繰越ができない

ロボアドバイザーは独自のアルゴリズムにより、リターンが期待できる資産運用です。

ただし、世界全体の相場環境によっては含み損となることもあり得ます。

もし、どうしてもお金を引き出す、非課税期間終了前に売却したい時に含み損となっていると、損失確定時には税還付の「損益の通算」、「損失の繰越」制度を受けられません。

NISAを利用できるロボアドバイザーのまとめ

本記事では「NISAを利用できるロボアドバイザー」について書きました。

現在NISAを利用できるのはWealthNaviだけです。

WealthNaviはNo.1ロボアドバイザーであり、スマホアプリもあり非常に顧客から愛されています。

NISAの非課税メリットと、WealthNaviの超お手軽さが組み合わされば、まさに最強のタッグと言えますね!

ライトニング( @lightningshift9)でした。

\TRY NOW/

NISA利用でもっとお得に!

SBI証券

SBI証券  楽天証券

楽天証券  松井証券

松井証券  ROBOPRO

ROBOPRO

THEO+docomo

THEO+docomo  ウェルスナビ

ウェルスナビ