当サイトはアフィリエイト広告を使用しております。

記事の中では、つみたてNISAの税制の仕組み、年末調整・確定申告は関係あるのか?について書いています。

「iDeCoでは年末調整してくれるから、つみたてNISAも同じ?」、「つみたてNISA始めたけど確定申告って必要なの?」というあなたの疑問に答えられる記事ですので、ぜひ参考にしてください!

こんにちは、投資運用歴15年のライトニング( @lightningshift9)です。

20年にわたり運用益が非課税になるお得な資産運用と言えば「つみたてNISA」です。

つみたてNISAは税制メリットがあるありがたい制度とはいえ、やはり税金の仕組みはわかりにくいですよね。

本記事では、つみたてNISAに年末調整、確定申告が必要なのか?について、税制の仕組みの基礎から徹底解説します。

結論から言うと、つみたてNISAでは年末調整、確定申告は不要ですが、税制の仕組みは理解しておけば他の投資でも役立つので、ぜひ本記事を参考にしてください!

気になるところへ読み飛ばす

つみたてNISA(積立NISA)の税制の仕組み

まず初めに、つみたてNISAの税制の仕組みについて理解をしましょう。

つみたてNISAは税制メリットがある資産運用であり、その内容を簡単に言うと次の通りになります。

20年間にわたり運用益に本来かかる20.315%の税金が非課税

株式投資や、つみたてNISAの対象商品である投資信託は、運用益(利益)に対して通常20.315%の税金(所得税15.315%、住民税5%)がかかります。

つみたてNISAでは、運用開始から20年間にわたり運用益に対する税金が非課税になる仕組みとなっており、こちらが最大のメリットとなっています。

よく勘違いしがちなのは、つみたてNISAの非課税期間のカウント方法です。

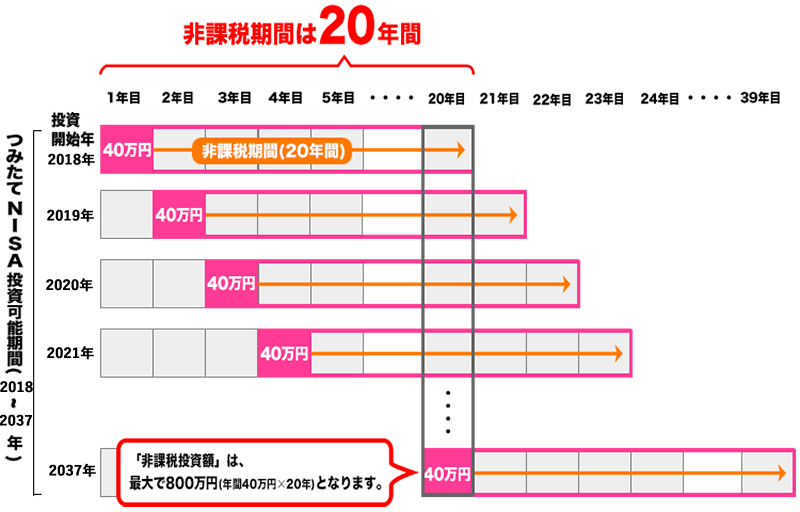

引用:金融庁HP|つみたてNISA早わかりガイド

つみたてNISAの非課税期間20年のカウントは、画像の通り積立を開始した年から20年となります。

つみたてNISAの投資可能期間は2018~2031年となっているので、

2018年の投資枠に関しては、2038年まで非課税

2031年の投資枠に関しては、2051年まで非課税

というように毎年の投資枠によって、非課税期間の終了年もずれているわけです。

20年間の非課税期間が終われば、売却か課税口座への移管という形になりますが、何も手続きをしていなければ自動的に課税口座へ移管となります。

出口戦略は自身の考えもあるでしょうが、20年後に含み損があるのであれば、引き続き運用することを個人的にはおすすめします。

つみたてNISAの基本的な仕組み、メリット・デメリットは次の記事でもまとめていますので参考にしてください。

つみたてNISA(積立NISA)で年末調整、確定申告は必要?

運用益が20年間にわたり非課税になるお得なつみたてNISAですが、年末調整、確定申告は必要なのでしょうか?

結論から言うと、年末調整・確定申告ともに不要です。

年末調整、確定申告それぞれについて見てみましょう。

①年末調整が必要ない理由

年末調整とは、会社が従業員に支払った1年間(1月~12月)の給与(賞与含む)に対して、税金の再計算をすることです。

簡単に言うと、毎月の給与から差し引かれている税金は仮で計算されているので、年末に正確な税金を計算しましょうということですね。

先にiDeCoを始めていると、つみたてNISAも年末調整の対象となるのでは?と勘違いしてしまうことがあります。

iD掛け金(積eCoは運用期間中の立額)が給与からの所得控除対象となり、所得税・住民税が安くなりますが、つみたてNISAでは一切控除対象にはなりません。

つみたてNISAはあくまで20年間運用益が非課税になる仕組みであり、年末調整は必要ないということは覚えておきましょう。

②確定申告が必要ない理由

つみたてNISAでは、運用益が非課税になるメリットがある一方で、損失が出ても税金の還付が受けられないというデメリットがあります。

通常、株式投資、つみたてNISAの商品である投資信託では、売却時に損失が発生し、年間の成績がマイナスの損失状態になっていると確定申告で税制優遇を受けられます。

通常の投資商品で受けられる税制優遇としては2つあります。

通常の投資で確定申告により受けられる税還付

- 損益の通算:他の所得と通算して税金が還付

- 損失の繰越控除:損失を3年間にわたり税還付のために繰越可能

つみたてNISAでは、上記2つの税還付は受けられないデメリットがあり、また確定申告が不要ということになります。

ただし、つみたてNISAの20年間は運用益に対して、本来かかるべき20.315%の税金が非課税になるメリットは、損失の税還付が受けられないデメリットよりもはるかに大きいので全く問題ありません。

また、確定申告がそもそも不要ということは、手続きの手間がないということです。

言い換えれば、つみたてNISAはやはり税制メリットがあり、お手軽な投資ということなりますね。

つみたてNISA(積立NISA)で年末調整、確定申告は必要?のまとめ

本記事では「つみたてNISA(積立NISA)で年末調整、確定申告は必要?」について書きました。

つみたてNISAでは、税制上の仕組みから年末調整も確定申告も不要です。

したがって、つみたてNISAを始めた後に考えるべきポイントは、いつ売却するかだけなので一度始めれば非常にシンプルな投資とも言えますね!

ライトニング( @lightningshift9)でした。

の評価-320x180.png)

SBI証券

SBI証券  楽天証券

楽天証券  松井証券

松井証券  ROBOPRO

ROBOPRO

THEO+docomo

THEO+docomo  ウェルスナビ

ウェルスナビ